Obligatoriedad de emitir boleta de ventas y servicios electrónica

Hagamos un poco de historia respecto a los documentos electrónicos. El año 2002 se publica la Ley N°19.799. Esta ley daba cuenta de que se iniciaría a operar con documentos electrónicos, con firma electrónica y servicios de certificación que validaban dicha firma electrónica. Posteriormente, el 2005, se crea el Portal Mipyme del SII para aquellos contribuyentes que son facturadores electrónicos. Nos saltamos al año 2014 cuando nace la Ley N°20.727 que establece la obligatoriedad de la factura electrónica y de otros documentos tributarios como la Nota de Crédito, Nota de Débito y Facturas de Compra. Hasta antes de ese momento, la emisión electrónica de estos documentos era un proceso totalmente voluntario, pero a partir de esa ley se establece como obligatorio. Y así llegamos al 2019, cuando se promulga la Ley N° 21.131, llamada “Pago a 30 días”, cuyo objeto es promover los tiempos de pago justos, de aquellas deudas contraídas con empresas cuando efectúan las ventas de un producto o prestación de servicios. Esta ley establece, entre otras cosas, la obligatoriedad de emitir guía de despacho en formato electrónico. Finalmente, ahora en 2020, la nueva Ley N° 21.210, sobre modernización tributaria, nos habla de la obligatoriedad de emitir Boleta de Ventas y Servicios en formato electrónico.

¿Qué es la boleta electrónica? La boleta electrónica es un documento tributario, generado y firmado electrónicamente, da cuenta de las ventas de bienes o de la prestación de algún servicio a un consumidor final. Actualmente, este documento electrónico es opcional, ya que solo los contribuyentes que facturan electrónicamente pueden emitirlos tanto en papel como electrónicamente. Con la entrada en vigor de la Ley sobre Modernización Tributaria de este año, desde el 2021 su uso será obligatorio. También existe la boleta No Afecta o Exenta Electrónica, hablamos de un documento emitido por ventas de bienes o servicios prestados que no son afectos o que están exentos del IVA.

Algunas Estadísticas

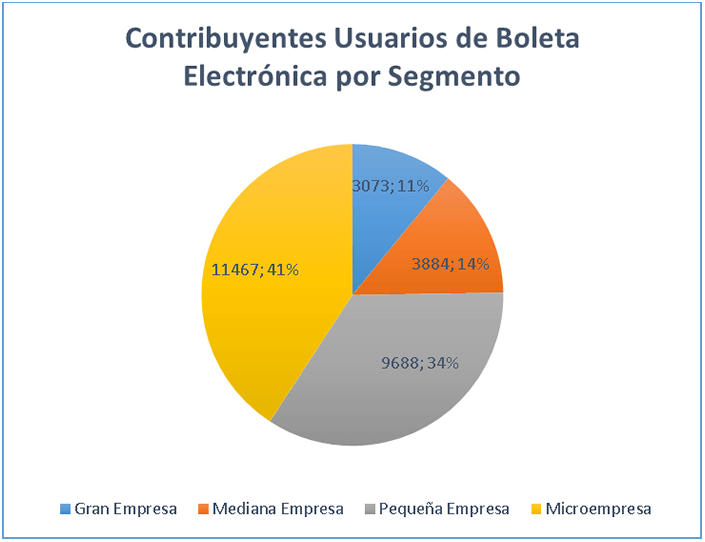

De acuerdo con lo informado en junio del 2020, se encontrarían inscritas alrededor de 28.000 empresas como emisoras de boletas electrónicas de ventas y servicios. De éstas, un 85% aproximadamente utiliza Sistemas de Facturación Propios o de Mercado para emitir sus documentos tributarios electrónicos; mientras que el otro 15% utiliza el Sistema de Facturación Gratuito del SII. De estos 28.000 contribuyentes, cerca del 75% corresponden a micro y pequeñas empresas, lo que corresponde a poco más de 21.000 contribuyentes.

Con la aplicación de la Ley, el número de contribuyentes que deberá emitir boletas de ventas y servicios electrónicas ascenderá a más de 400.000. La mitad de ellos deberán hacerlo obligatoriamente en enero del 2021 – hablamos de aquellos contribuyentes que emiten facturas electrónicas –, mientras que el otro 50%, contribuyentes no emisores de facturas electrónicas, deberá hacerlo en marzo 2021.

Por tanto, ¿Quiénes están obligados a emitir sus boletas en formato electrónico? Todos aquellos contribuyentes que emitan boletas de ventas y servicios en papel, según los plazos indicados, sean o no facturadores electrónicos. Todos los contribuyentes que se inician como empresa y deban emitir boletas de ventas y servicios a consumidores finales. También existen excepciones, quienes NO están obligados a emitir boleta electrónica: tanto los contribuyentes que desarrollen su actividad económica en un lugar geográfico sin cobertura o energía eléctrica, como aquellos contribuyentes que desarrollen sus actividades en un lugar decretado como zona de catástrofe, conforme a la legislación vigente.

Sin duda este nuevo procedimiento traerá beneficio a los contribuyentes, como por ejemplo, el ahorro de tiempo asociado a todos los trámites de timbraje, ya que la emisión es 100% en línea (vía correo electrónico, WhatsApp, sitios web u otro).

Otro beneficio es que el contribuyente podrá tener toda la información de sus ventas en forma electrónica, apoyando la gestión de su negocio. La información será cargada automáticamente en el Registro de Compras y Ventas y en la Propuesta de Declaración de IVA, esto implica que los emisores de boletas electrónicas ya no deberán llevar el Libro de Boletas Electrónicas.

Como siempre recomiendo, sea un contribuyente responsable, aquí algunos consejos:

- Entregue la boleta de cada compra al cliente, a través de medios electrónicos: SMS, mensajería a través de WhatsApp, correo electrónico u otro.

- En los casos que el cliente solicite la impresión de la boleta electrónica, podrá ser entregada en los medios que las partes acuerden.

- Enviar diariamente al SII un archivo firmado digitalmente con el nombre “Resumen de Ventas Diarias”, tanto en fines de semana y festivos. Si no registra operaciones, informar montos en cero”.

- Enviar las boletas electrónicas al SII.

Este cumplimiento debe hacerse de manera responsable e informada por eso le aconsejo visitar la página del Servicio de Impuestos Internos y sobre todo acudir a los profesionales de la contabilidad para que se asesore completamente frente a este nuevo paso a la innovación.